|

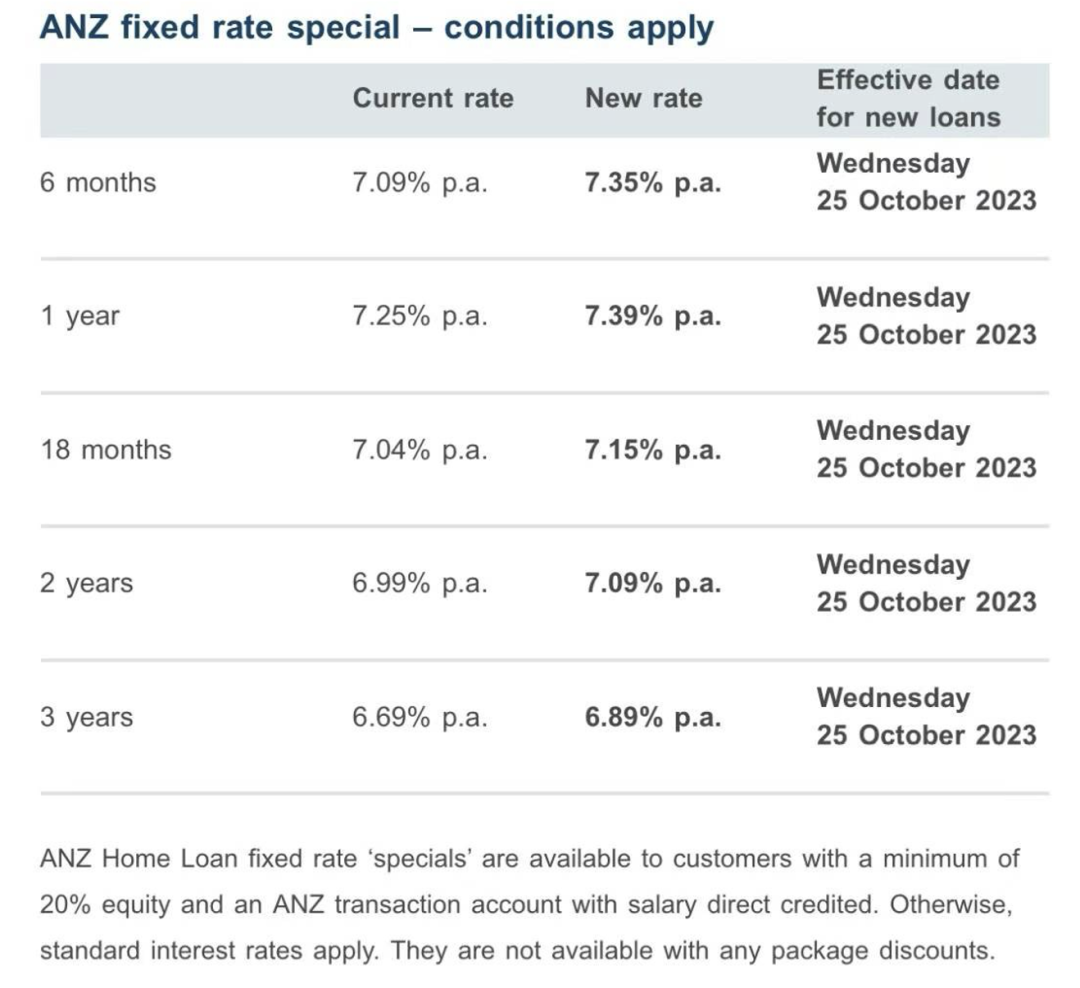

今日ANZ银行抵押贷款利率变化表

今日ANZ银行抵押贷款利率变化表

今日,BNZ成为最新一家提高房贷利率的主流银行。其一年期标准利率从7.79%上调至7.85%,三年期标准利率上调至7.45%,四年和五年期利率升至7.35%。

对于首付不低于20%的贷款人,该行一年期特惠利率从7.19%升至7.25%,三年期特惠利率从6.69%升至6.85%,四年和五年期上调0.06%至6.75%。

尽管新西兰央行多次重申当前的利率水平已处于过去十五年来的高位并已经见顶,但不久前,仍有经济学者警告说房贷持有者可能很快将经历固定抵押贷款利率的再一次上调。

该专家表示,目前五家主要商业银行的2年期平均固定利率为6.93%,ASB银行达到了7.05%,但这些房贷利率可能很快将再次上升。这些银行目前的1年期固定平均利率为7.23%,很可能就是接下来两年期固定利率的走向。有意思的是,近期选择1年期固定利率的借款人明显多于选择2年期的。值得一提的是,有一大批即将重新固定利率的借款人将不得不面临更高的利率变化。一年前,1年期平均固定利率为5.11%,两年前,2年期的平均固定利率仅为2.51%,这两批借款人都将面临最大的还款压力挑战。

|

基准利率与本地批发利率和 零售利率居高不下且不断攀升 |

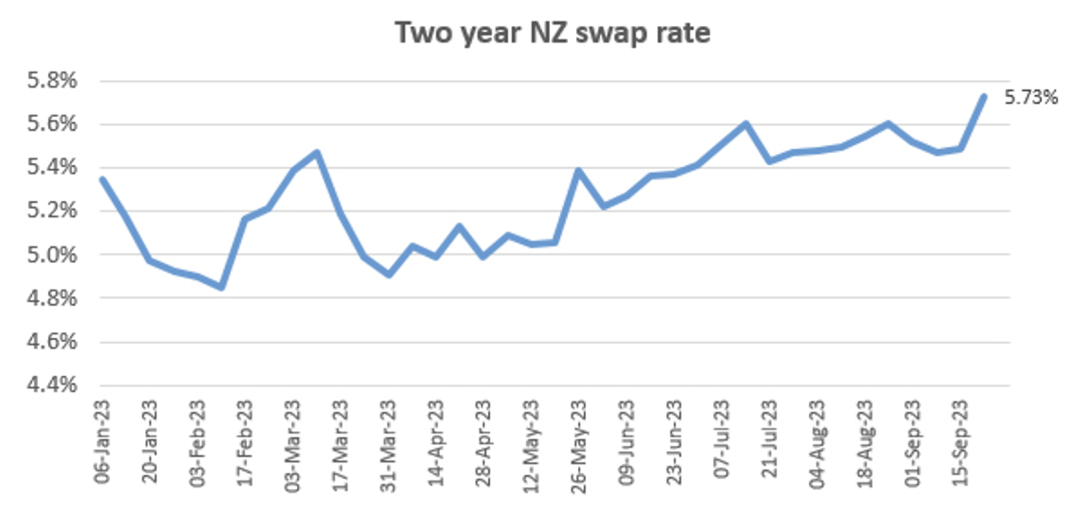

两年期掉期利率走势图 (来源:interest.co.nz 下同)

两年期掉期利率走势图 (来源:interest.co.nz 下同)

目前的利率是自全球金融危机以来的最高水平,而批发市场也已经为明年上半年再次上调25个基点的现金利率(OCR)做好了准备。截至上周,2年期掉期利率约为5.7%,达到了自2008年以来的最高点。

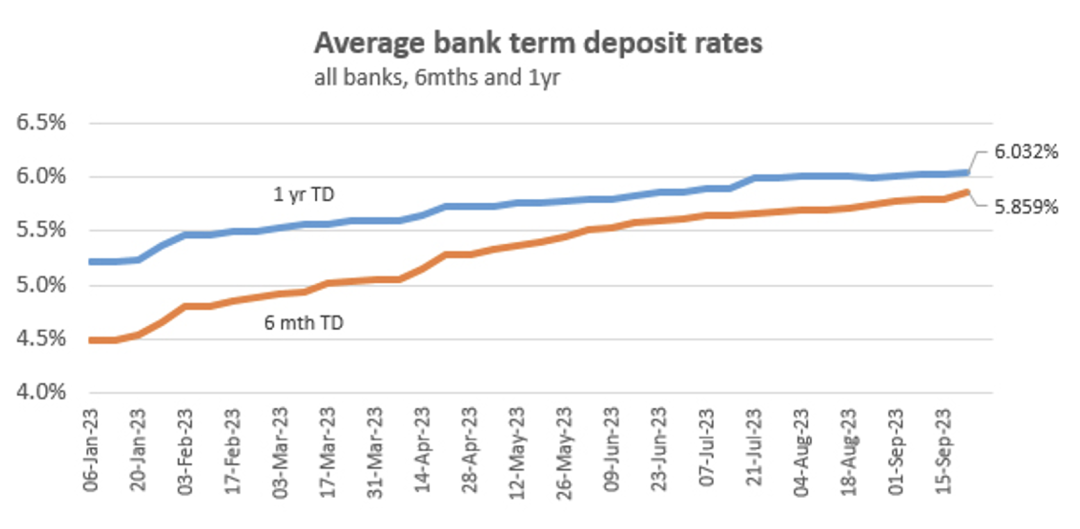

支付给储蓄者的零售利率水平也同样来到了自2008年以来的最高点,大多数定期存款的期限为6个月到12个月,当前市场上五家主要商业银行中的四家为1年期定期存款提供了6%的高息利息。

商业银行平均存款利率创新高

| 银行利润点出现了大幅的下滑 |

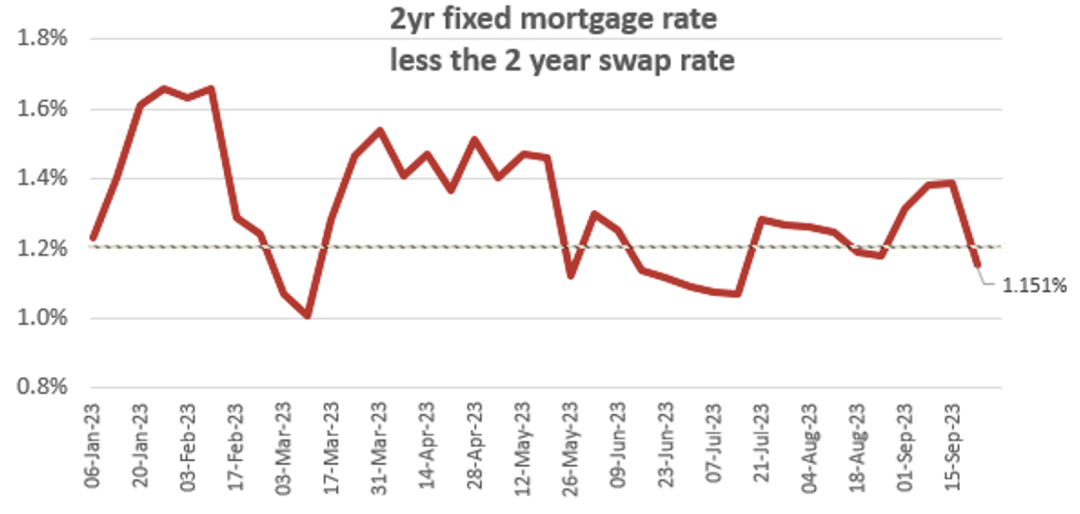

长久以来,商业银行倾向于将固定利率报价与批发货币成本之间的利差保持在160个基点(1.6%)左右的水平,但在抵押贷款需求一蹶不振的2023年,要做到这一点并不容易。在需求低迷期,银行为了生存一旦突破了这个成本低点,利率的上涨压力也会随之而来。ASB银行已率先做出了反应,突破点可能发生在120个基点(1.2%)的位置,而其他银行也将感受到一定的竞争压力。

商业银行利润率创新低

商业银行利润率创新低

由此可见,在基准,批发和零售资金成本日益上涨的今天,我们不难得出固定房贷利率很快将会再次集体上升的结论。

|

借款人通过更换银行是否能 减轻高利率下的还款压力? |

新西兰央行公布的最新抵押贷款发放数据表明,越来越多的房贷借款人正在更换银行,但是随着利率和还款额的不断上升,借款人似乎已经达到了他们贷款价值比(LVR)上限,高杠杆借款人的选择余地非常有限。

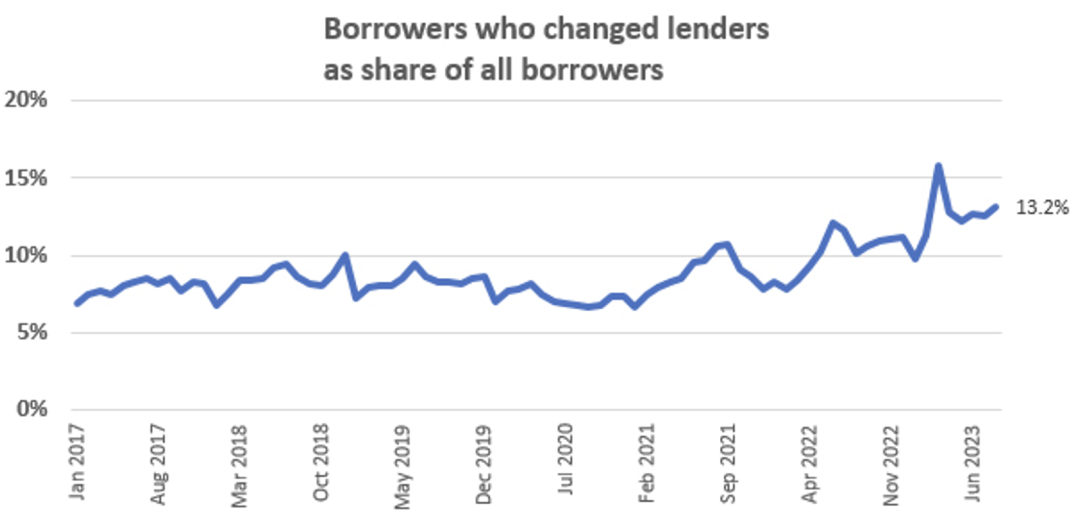

在所有借款人中,他们更换银行的比例正在上升,众多借款人选择以更换银行来应对利率上涨压力的方式正在逐渐成为一种流行趋势。调查显示,每8名购房借款人中,就有1人选择了更换银行。在这些借款人中,平均每月有1830人接受来自不同银行更具吸引力的利率出价。

2017~2023年借款人选择更换银行的比例

2017~2023年借款人选择更换银行的比例

需要注意的是,更换银行对于高LVR借款人群而言并不容易,今年8月,全国仅有20笔高LVR贷款进行了类似操作。究其原因,高LVR借款人想换银行困难重重,这包括他们要忍受更高的“标准”利率,接受额外的财务审查,并且其他银行还可能对借款人想要更换银行的真正动机持非常谨慎的态度,又或是借款人过于胆怯而不敢尝试去主动更换银行......